مخاطر تداول الفوركس وطرق تجنبها

استعراضنا في الدروس السابقة العديد من الموضوعات المتعلقة بالتداول في سوق العملات الأجنبية، وأهم مميزات تداول الفوركس، وفي هذا الدرس نستعرض بعض مخاطر تداول الفوركس وبعض التقنيات للتغلب على تلك المخاطر

ويشمل درسنا على ما يلي:

لماذا توجد مخاطر في تداول العملات الأجنبية أو تداول فوركس؟

تداول العملات الأجنبية أو تداول فوركس يعني التعامل مع العملية كسلعة تباع وتشترى، ويتم ذلك من خلال شركات وساطة تقوم بتسهيل عملية شراء العملات الأجنبية وبيعها في جميع أنحاء العالم ومن خلال وسائل التواصل المختلفة أو ما يعرف بنظام OTC. ومثل تداول الأسهم، فإن الهدف الأساسي من تداول الفوركس هو تحقيق أرباح عن طريق شراء العملات بسعر منخفض وبيعها بسعر أعلى. وبمقارنة سوق العملات والأسهم، نجد أن على متداولي الفوركس التركيز فقط على عدد قليل نسبيا من العملات على عكس التداول في سوق الأسهم، الذي يحتاج إلى تحليل مئات الشركات والقطاعات واختيار أفضل الفرص الاستثمارية من بينها.

ويجب أن تأخذ في الاعتبار أن لكل استثمار مخاطره الخاصة، فإن تداول فوركس ينطوي كغيره من الاستثمارات على بعض المخاطر على الرغم من المزايا المختلفة التي يتمتع بها، والتي قد يتحول البعض منها إلى مخاطر إذا ساء استخدامه.

ويعتبر سوق العملات من الأصول عالية السيولة، وتشمل غالبية عمليات تداول الفوركس على معاملات فورية و عقود آجلة وعقود خيار، ويتميز سوق العملات الأجنبية بوجود ما يعرف بالروافع المالية، التي قد تصبح أحد أهم مخاطر تداول الفوركس.

كذلك، فإن سوق العملات الأجنبية سوق لا مركزي على عكس سوق الأسهم، ويعتبر ذلك من أبرز مميزات تداول الفوركس لأن عدم وجود سوق مركزي يجعل التداول أسهل وأسرع ويصعب أن يتحكم به شخص أو جهة معينة، ولكن قد تصبح تلك الميزة أيضا مخاطرة لأن أي مخاطر في سوق العملات قد تتجاوز أداء الأفراد أو الشركات أو أداء قطاعات بأكملها. ومع ذلك فإذا فهمت أنواع مخاطر الفوركس وتداولت بحذر مع وضع آلية واستراتيجية للتداول، يمكنك التداول بشكل فعال.

ما هي أوجه مخاطر التداول في الفوركس؟

-

مخاطر الروافع المالية ونظام الهامش

كما ذكرنا تعد الروافع المالية من أحد مميزات سوق العملات الأجنبية، فبداية يجب توضيح ما هي الروافع المالية باختصار. الرافعة المالية تعني ببساطة إتاحة الفرصة لصغار المستثمرين إلى التداول بمبالغ كبيرة من خلال التداول بحساباتهم التي تعتبر صغيرة بالمقارنة. فنظرا إلى أن سوق العملات أو تداول الفوركس كان مقتصرا في البداية على كبار المستثمرين وأصحاب الحسابات الضخمة، حاولت شركات الوساطة تقديم تسهيلات لصغار المتاجرين الأفراد لدخول سوق العملات الأجنبية.

وتتيح الرافعة المالية لصغار المستثمرين إمكانية تداول الفوركس بأضعاف حجم رأس المال الخاص بهم، وقد تصل تسهيلات شركة الوساطة إلى تقديم روافع مالية تتجاوز 1000 مرة حجم رأس المال الأصلي.

في تداول العملات الأجنبية، تعمل الرافعة المالية بنظام يسمى نظام الهامش، وهو عن طريق حجز جزء صغير من رأس المال لاتاحة تنفيذ صفقات كبيرة وتحقيق مكاسب مقبولة. ومن الممكن أن تؤدي التقلبات في الأسواق إلى إجبار المتداول على دفع هامش إضافي. خلال أوضاع السوق المتقلبة، سيؤدي الاستخدام العنيف للرافعة المالية إلى خسائر كبيرة قد تتجاوز الاستثمارات الأولية أو رأس المال، لذا نقول أن الرافعة المالية سلاح ذو حدين لأن دخولك صفقة بحجم أكبر كما يزيد لك حجم الأرباح الناتجة عن الصفقة، يزيد أيضا من حجم الخسائر، أو بمعنى أخر الرافعة المالية أداة تكبير، تكبر ناتج الصفقة أيا كان.

فهناك الكثير من المتداولين في سوق العملات الذي يعتمدون على فتح أكثر من صفقة تداول فوركس في نفس الوقت بدون أن يكون هناك حد أقصى للخسارة في صفقاتهم حتى يحققوا مكاسب كبيرة في النهاية. وفي تلك الحالة تقع مخاطرالرافعة المالية بصورة كبيرة، لأن كما ذكرنا قد تكون الخسارة أكبر من حجم مبلغ الصفقة وربما مع تفاقمها تصل إلى ما يزيد عن رأس المال الأصلي، ولذلك يرجى الحذر في التعامل مع الصفقات والروافع المالية خلال تقلبات الأسواق باستخدام عدة تقنيات سيتم توضيحها في الفقرات القادمة.

-

مخاطر معدل الفائدة وأسعار الصرف

يقوم تداول فوركس على تبديل المتداولين في سوق العملات عملة بلد ما لشراء عملة بلد أخرى، أو بيع عملة مقابل شراء أخرى، ويمكن أن تؤدي التغييرات في القيمة النسبية للعملة على الأرباح أو الخسائر.

فعند شراء أو بيع العملات في سوق الفوركس، فإنك تراهن على تغير قيمة الصرف بين عملات البلدين مقابل بعضها البعض. وإن كانت كل العوامل الأخرى ثابتة ومتساوية، فإذا اشتريت عملة وانتهى بها الأمر في زيادة قيمتها مقابل العملة الأخرى، فستحقق أرباحا، أما إذا انخفضت قيمة العملة، فسيعود ذلك عليك بالمزيد من الخسائر.

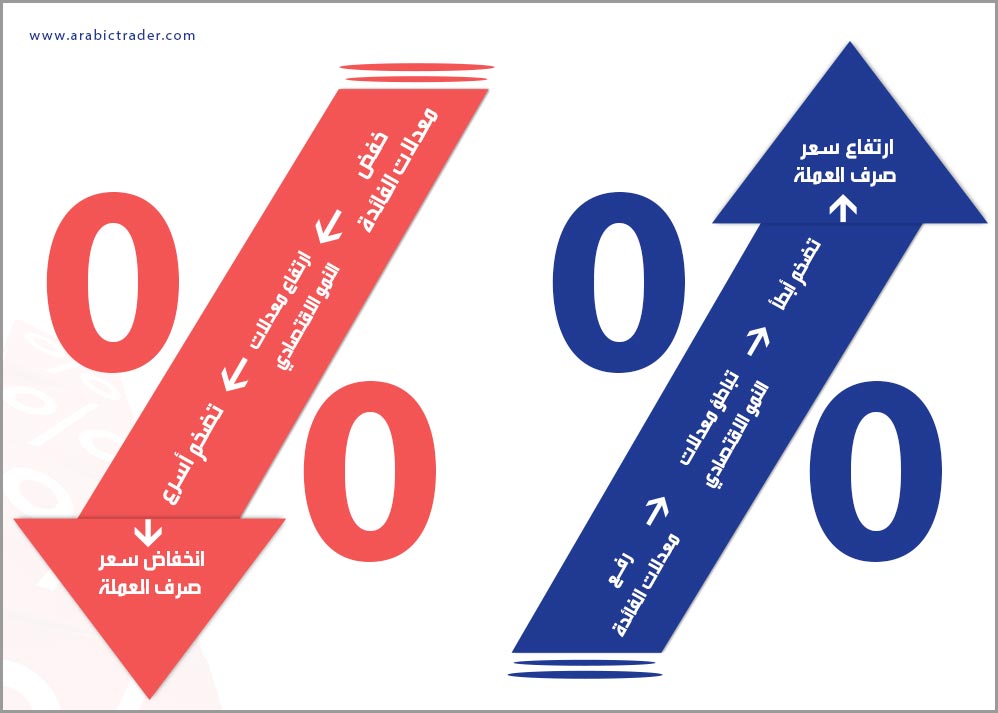

وتجدر الإشارة إلى أن سعر الصرف يرتبط ارتباطا وثيقا بمعدل الفائدة في كل بلد، فتميل معدلات الفائدة المرتفعة إلى جذب المزيد من الاستثمار في البلد وعلى عملتها. وعلى العكس سيؤدي انخفاض معدلات الفائدة إلى سحب الاستثمار بما يضعف عملة الدولة ويقلل من قيمتها.

بمعنى آخر، توفر معدلات الفائدة المرتفعة للمقرضين في الاقتصاد عائدا أعلى مقارنة بالدول الأخرى قليلة معدلات الفائدة. لذلك ، فإن معدلات الفائدة المرتفعة تجذب رأس المال الأجنبي وتتسبب في ارتفاع سعر الصرف. ويحدث العكس تماما عند خفض معدلات الفائدة، أي أن معدل الفائدة المنخفضة يؤدي إلى خفض أسعار الصرف.

وبالتالي، يجب على من يتداول في سوق العملات الأجنبية، أو الفوركس، الانتباه إلى هذه العلاقة قبل بدء أي صفقة ما، والتخطيط لإدارة الصفقة، وقبل الخروج من الصفقة أيضا، ويأتي ذلك بالتأكيد مع مرور الوقت بمتابعة التطورات العالمية وتعلم تداول الفوركس ومعرفة البيانات المهمة والمؤثرة، ويوفر موقع المتداول العربي واحدة من أفضل الأدوات وأكثرها أحترافية وباللغة العربية لمتابعة كافة البيانات والأحداث المؤثرة على العملات الرئيسية ومقياس لدرجة تأثيرها على العملة وهي المفكرة الاقتصادية.

-

المخاطر الجيوسياسية - الدولية

إذا كنت قد قررت الدخول في سوق العملات الأجنبية ، فلا بد من أن تقوم بعمل تقييم عام للوضع الاقتصادي والسياسي للدولة صاحبة العملة التي تنوي الاستثمار فيها، وخاصة في تلك النقطة، يمكننا أن نقسم أوجه المخاطرة في فئتين رئيسيتين

الفئة الأولى، وهي الفئة المباشرة والواضحة، فمن الممكن أن تؤثر حالة عدم الاستقرار في بلد ما على عملة تلك الدولة، فعند وقوع أي حدث سلبي، وشعور المتداولين بالقلق إزاء إمكانية وقوع حدث سيء، غالبا ما يحول المتداولون أموالهم بعيدا عن عملة تلك الدولة، وهذا ما يعتبر نوعا من العزوف عن المخاطرة، وبالتالي تبدأ موجة بيعية على العملة، مما يؤدي إلى خفض قيمتها.

كان ذلك ملحوظا خلال الفترة التي شهدت محادثات بين الاتحاد الأوروبي وبريطانيا ما بين 2015-2020م حول التوصل لاتفاق تجاري بعد خروج بريطانيا من كتلة الاتحاد الأوروبي. وكلما زادت التوقعات بعدم توصل الطرفين إلى اتفاق، زادت الضغوط على الجنيه الاسترليني وسجل تراجعا، خوفا من تحقيق سيناريو خروج بريطانيا من الاتحاد الأوروبي دون اتفاق مما سيضعف الاقتصاد البريطاني وبالتالي ضعف للجنيه الاسترليني، عملة المملكة المتحدة.

وأنت كأحد المتداولين في سوق العملات الأجنبية لا تريد أن تكون في الجانب الخاطئ من الصفقة عندما تنخفض قيمة العملة. أيضا من الممكن أن تحدث اضطرابات سياسية في بلد ما مما يؤثر على السوق في تلك الدولة، ولذلك قد تجد نفسك عالقا داخل الصفقة وتسجل المزيد من الخسائر. وكما أشرنا سابقا إلى أن تعلم التداول يتطلب متابعة مستمرة للتطورات العالمية والأخبار السياسية، وستكون تلك الفرصة متاحة بمتابعة التغطية المستمرة لتطورات سوق العملات الأجنبية و أخبار الفوركس من خلال موقع المتداول العربي.

الفئة الثانية تظهر عندما تقوم دولة ما بخفض عملتها عمدا، ويسمي بعض المتداولين في سوق العملات ذلك باسم خفض سعر صرف العملة أو خفض العملة. وتجدر الإشارة إلى أن هدف الدولة عند القيام بمثل هذا الإجراء ليس سيئا في حد ذاته، فهو مجرد أداة من أدوات السياسة النقدية في هذه الدولة، حيث تقوم الدولة بخفض عملتها عن قصد لإتاحة فرصة لها للمنافسة بشكل أكثر فعالية فيما يتعلق بالجانب التجاري؛ بالعملة الأقل سعرا تجعل صادرات الدولة أقل تكلفة، لأن السلع التي تصدرها تكون حينها ذات سعر أرخص في السوق العالمي وبالتالي تحقق عائدا أكبر من صادراتها التي تزيد مع إقبال المستوردين

-

مخاطر العمليات أو مخاطر الطرف المقابل

يعتبر الطرف المقابل في التداول أو في أي معاملة مالية هي الشركات أو الأفراد التي تقوم بتوفير الأصول للمستثمر أو تنفيذ صفقته، والتي يتم من خلالها بدء الصفقات. وبالتالي تتمثل مخاطر العمليات أو مخاطر الطرف المقابل في تقصير أو تخلف الطرف المقابل عن الوفاء بالالتزام المبرم سواء في التنفيذ أو تسييل الصفقة.

ولفهم الأمر بشكل أوضح، نقول هنا أن الطرف الأخر في صفقتك عند تداول الفوركس هو شركة الوساطة، التي تقوم من خلالها أو من خلال منصة التداول التي توفرها بتنفيذ أوامر التداول في السوق، فإن سوء اختيارك للشركة أو الوسيط قد يتسبب في مخاطر مباشرة تلحق تداولاتك في حالة عدم تنفيذ الشركة صفقاتك أو تقصيرها في علمية التنفيذ عند الأسعار التي قمت بتحديدها في فتح أو أغلاق تلك الصفقات، واحيانا تصل المشكلة إلى إمكانية سحب أرباحك من الشركة في حالة ما إذا تمت عملية التنفيذ بسلاسة دون مشكلات، لذلك هناك اعتبارات هامة عند اختيار شركة الوساطة، لضمان عدم حدوث أي تلاعب يضر مصالحك أثناء التداول

كيف يمكن تجنب مخاطر تداول الفوركس؟

هناك بعض الأمور المهمة التي لابد من وضعها في الاعتبار قبل البدء في التداول في سوق العملات، منها ما هو مرتبط بالمتداول نفسه ونفسيته أثناء التداول، ومنها ما هو متعلق بإدارة رأس المال والتعامل مع مخاطر السوق، ومنها ما هو مرتبط بعملية التداول نفسها وإدارة الصفقة، وجميعا لابد من الإلمام بها لضمان تقليل مخاطر التداول بقدر الإمكان، ومحاولة تحقيق النجاح والأرباح من التداول في السوق.

-

تعلم التداول

إذا كنت ترغب في دخول سوق العملات الأجنبية للمرة الأولى، ستحتاج بالتأكيد إلى تعلم قدر الإمكان عن موضوعات متعلقة بمجال تداول فوركس. وبغض النظر عن مدى خبرتك في سوق العملات الأجنبية، هناك دائما موضوعات جديدة ومعلومات تحتاج لمعرفتها، فعليك الاستمرار في القراءة و تعلم التداول وأي شيء يتعلق بسوق الفوركس.

ويضم موقع المتداول العربي العديد من الدروس والفيديوهات بهدف تعليم الفوركس وتوفير المعلومات اللازمة لكل من يرغب في دخول مجال الفوركس أو التداول في سوق العملات الأجنبية، كما يقدم الموقع محاضرات متخصصة في موضوعات تتعلق بالتحليل الفني أو التحليل الأساسي

-

لا تخاطر بأموال لا تتحمل خسارتها

تتمثل إحدى القواعد الأساسية لإدارة المخاطر في تداول فوركس في أنه لا يجب عليك أبدا المخاطرة بأكثر مما يمكنك تحمل خسارته. وعلى الرغم من أن تلك القاعدة من أساسيات التداول في الأسواق عموما، فإن كسر هذه القاعدة أمر شائع للغاية وخطأ متكرر لدى الكثير، خاصة بين المبتدئين في تداول فوركس بسبب التعامل مع فكرة التداول على أنها وسيلة للكسب السريع الأمر الذي يحول عملية المضاربة في الأسواق المالية إلى مقامرة خاصة لأن توقع تحركات سوق يعد أمرا صعبا مع تقلبات السوق، فإن المتداول الذي يخاطر بأكثر مما يستطيع تحمله يعرض حسابه ونفسه لخسائر كبيرة، نظرا لتعرضه لضغط نفسي كبير يؤثر سلبا على قراراته.

وفي مرحلة ما، قد تتعرض لخسارة فادحة أو تخسر جزءا كبيرا من رأس مال التداول الخاص بك، ونتيجة للضغط النفسي تحاول تحدي أو الإنتقام من السوق بنفس مبدأ المقامر بعد خسارة كبيرة لمحاولة استعادة خسارتك التي فقدتها في الصفقة الأولى. ومع ذلك ، فإن زيادة المخاطرة عندما يكون رصيد حسابك منخفضا بالفعل هو من أسوأ ما يمكن ان تقوم به تجاه تداولاتك، بدلاً من ذلك، فكر في تقليل حجم صفقاتك، أو وقت مستقطع لدراسة أسباب الخسائر أو أخذ استراحة حتى تتمكن من تحديد صفقة ذات احتمالية عالية لتحقيق أرباح.

-

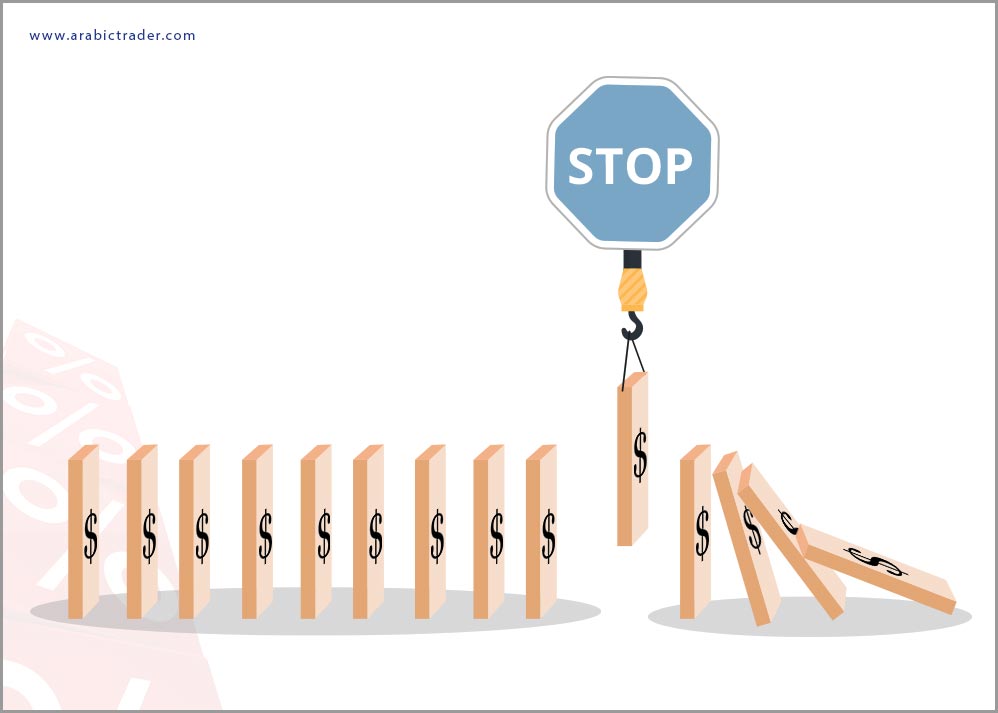

استخدم أوامر وقف الخسارة

استخدام وقف الخسارة ليس اختياريا في التداول ، وقف الخسارة أحد الأدوات الرئيسية التي تسمح للمتداول بحماية صفقاته من تحركات السوق غير المتوقعة، حيث يتم تحديد سعر معين بشكل مسبق يتم إغلاق التداول عنده بصورة تلقائية. أي أنه في حالة ما إذا تحرك السعر في الاتجاه المخالف لتوقعاتك وبدلا من الاستمرار في نزيف الخسائر وتراجع رأس مالك. أمر وقف الخسارة يخرجك من الصفقة عند القدر الذي تتحمله من المخاطرة، لكي يتبقى لك من رأس المال ما يعينك على تعويض خسائرك، تذكر أن الصفقة الجديدة مخاطرة جديدة وتحتاج لرصيد للدخول فيها مرة أخرى.

ويجب ملاحظة أمر مهم في تلك النقطة، أن وقف الخسارة ليس ضمانا كاملا للحماية من الخسائر لأن هناك حالات في السوق يتحرك فيها بشكل مفاجئ ينتج عنها فجوات وتحرك الأسعار بشكل متذبذب، وفي تلك الحالة لن يتم تنفيذ وقف الخسارة عند المستوى المحدد مسبقا، إنما بمكان قريب نسبيا منه، وفي هذه الحالة - نادرة الحدوث - يعتبر وقف الخسارة ضمانا او حماية جزئية من الخسائر، لا تحدث كثيرا إنما وجب التنويه عنها.

-

استخدام جني الأرباح

أمر جني الأرباح يعد مشابه لأمر وقف الخسارة، ولكن يبدو من أسمه أنه أمر معاكس. فإن أمر وقف الخسارة كما ذكرنا تم تصميمه من اجل إغلاق الصفقات تلقائيا لمنع المزيد من الخسائر، بينما صمم أمر جني الأرباح من أجل إغلاق الصفقات تلقائيا بمجرد وصولها إلى مستوى معين من الربح.

العديد من الصفقات قد تتحرك في بدايتها في اتجاه توقعاتك، ومن خلال وضع توقعات واضحة لكل صفقة، يمكنك تحديد هدف الربح الأول المتوقع لها، وبالتالي تحديد مستوى جني الأرباح، فربما تأتي الرياح بما لا تشتهي السفن، وترتد الصفقة بفعل تقلبات السوق أو الأخبار وتفقد ما كسبته منها، وربنا تخسر أيضا جزءا من رأس مالك، بعدما كنت رابحا.

-

الحكمة في استخدام الروافع المالية

أشرنا في الفقرات السابقة إلى عدد من المخاطر التي تواجه المتداول في سوق العملات الأجنبية، كان من بينها استخدام الروافع المالية. ونعيد أن الرافعة المالية سلاح ذو حدين، الإفراط في استخدامها، بمعنى فتح المزيد من الصفقات، أو استغلال فكرة أنها تتيح لك فتح صفقات كبيرة نسبيا عن حجم حسابك طمعا في ربح أكبر، ينتج عنه خسارة أكبر مما يمكنك تحمله، حدد حجم المخاطرة المقبولة قبل أن تبدأ في التداول، ولا تفتح صفقات عددها أو حجمها أكبر مما يمكنك تحمل خسائره.

كقاعدة عامة يكون مستوى تعرضك لمخاطر سوق العملات الأجنبية أعلى مع وجود رافعة مالية أعلى. إذا كنت مبتدئا في تداول فوركس، فإن الأسلوب الأمثل فيما يتعلق بإدارة مخاطر تداول فوركس و سوق العملات الأجنبية هو الحد من تعرضك للخسائر من خلال عدم استخدام الرافعة المالية العالية.

-

وضع خطة تداول فوركس محكمة

أحد أكثر الأخطاء شيوعا البدء في التداول وتنفيذ الصفقات بدون وجود خطة تداول فعالة، إعداد خطة التداول من أهم الخطوات التي يجب اتخاذها قبل الشروع في عملية التداول، ويمكننا القول أيضا أن إعداد الخطة الصحيحة هو أول خطوات النجاح في أي عمل تود القيام به.

خطة التداول لابد أن تحتوي اولا على أهدافك من عملية التداول، والتي لابد وأن تكون واقعية، وحجم المخاطرة، ومدى تقبلك لها، وحجم الأموال التي تكون على استعداد لخسارتها، ثم اختيار شركة الوساطة التي تنوي التعامل معها او التداول من خلالها، ثم وضع آلية التحليل ومصادر متابعة الأخبار والبيانات الاقتصادية أو التحليلات، وأخيرا استراتيجية التداول أو نظام التداول المتضمن طريقة التحليل ومكان وسبب دخول الصفقة، ومكان وسبب الخروج منها

بمجرد وضع خطة تداول فوركس ، التزم بها في جميع الحالات لأن خطة التداول ستساعدك في الحفاظ على التركيز والتفكير بعقلانية بعيدا عن الأهواء والعواطف أثناء التداول و ستمنعك أيضا من الإفراط في التداول. ومع وجود خطة تداول، يتم تحديد استراتيجيات الدخول والخروج الخاصة بك بوضوح وستعرف متى تأخذ أرباحك أو تقلل خسائرك دون أن تشعر بالخوف أو الطمع.

ومن خلال متابعة الخبراء ومعرفة المزيد من سوق العملات الأجنبية، يمكنك وضع خطة تداول محكمة، ومع المراقبة المستمرة للخطة واختبارها من حين لآخر، وتقييم أداء تداولاتك كل فترة مع تغيير الخطة بناء على نتائج وأرقام المستنتجة يمكنك تطوير أدائك باستمرار والحفاظ على منحنى أرباحك دائما في صعود.

-

الاستعداد للأسوأ دائما

لا أحد يستطيع توقع تحركات سوق العملات الأجنبية بصورة مؤكدة، ولكن هناك الكثير من الأدلة من الماضي على كيفية تحرك الأسواق في مواقف وأحداث معينة. لذلك، من المهم إلقاء نظرة على التحركات التاريخية لزوج العملات الذي تنوي تداوله وفكر في تحركات هذا الزوج وما أسوأ التقلبات التي أثرته عليه، وضع في اعتبارك تلك التقلبات وأسوأ السيناريوهات عندما تضع خطة التداول الخاصة بك، لتحسب أقصى مخاطرة قد يتعرض لها حسابك في حالة حدوثها، حتى تتمكن من التعامل معها عند حدوثها.

-

تحكم في عواطفك

كما أشرنا في الفقرات السابقة، تداول فوركس يعتمد بشكل كبير على نفسية المتداول ولن ينجح المتداول الذي يعتمد على العواطف والأهواء، فيجب على المتداول أن يكون قادرا على التحكم في عواطفه. وعندما تتمكن من الوصول إلى القدرة على التركيز وترك العواطف، والاعتماد بصورة أكبر على البيانات، مع قدر من التنظيم والإلتزام وضبط النفس، ستنجح في تحقيق المكاسب.

تحتاج في البداية إلى معرفة ماهية سوق العملات أو ما هو الفوركس، وآلية عمله، وأهم المؤثرات عليه وبعض الأساسيات المتعلقة بالتحليل الأساسي والفني، وبعد ذلك يمكنك وضع خطة تداول واختبار تلك الخطة من خلال حساب تجريبي، وفي النهاية يمكنك فتح حساب حقيقي، والبدأ في التداول

لا يوجد ما يسمى أفضل استراتيجية تداول، يجب عليك تطوير استراتيجيتك الخاصة الملائمة لفهمك وطبيعتك وأسلوب تعاملك مع المخاطرة، مع توافر المرونة الكافية للتطوير المستمر لضمان التوافق مع تقلبات السوق.

لا يوجد مبالغ محددة لبدء التداول في سوق العملات الأجنبية ولكن قد تحدد بعض شركات الوساطة مبالغ محددة لفتح الحسابات.