قبل الإعلان عن ميزانية السعودية .. نظرة على مصادر سد العجز

الخميس 09 ديسمبر 2021 02:59صلعبت عمليات الاستدانة دوراً محورياً منذ 5 سنوات في تمويل عجز الميزانية للسعودية. فحتى عندما ننظر لكيفية قيام الدول بتمويل العجز نجد أنها تلجأ لعدد من الخيارات منها :

1) إصدار أدوات الدين والقروض.

2) السحب من الاحتياطيات.

3) بيع الأصول والخصخصة.

كخلفية تاريخية وقبل 2017 كانت السعودية تمول الجزء الكبير من عجز الميزانية عبر السحب من الاحتياطيات الأجنبية.

- الاحتياطيات الأجنبية

إلا أنه وبعد بروز اسم السعودية كأحد أبرز المُصدرين بأسواق الدخل الثابت في الأسواق الناشئة، عندها انخفضت وتيرة السحب من الاحتياطيات.وهذا تصرف حكيم لأنه كلما انخفضت الاحتياطيات الأجنبية الى نطاق معين، كلما كثرت تكهنات المضاربين الدوليين حول استمرارية ربط العملة بالدولار.

فبعد تراجعها خلال السنوات الثمانية الماضية، أخذت الاحتياطيات الأجنبية للسعودية بالإرتفاع ولتقف،وفقاً لتقرير بلومبرج المنشور بنوفمبر 2021 ، عند مستويات 465 مليار دولار وذلك مقارنة مع أدنى مستوى لها عند 437 مليار دولار (الاحتياطات الأجنبية بلغت ذروتها بنحو 750 مليار دولار في منتصف 2014.)

- ماذا عن السنة الحالية؟

وخطة الاقتراض السنوية،التي تم اعدادها عبر المركز الوطني لإدارة الدين بالنيابة عن وزارة المالية، قد أشارت بأن متطلبات التمويل للسنة الحالية سوف تبلغ 141 مليار ريال سعودي. وعليه تم تمويل هذا العجز عبر الاستدانة ( بمقدار 124 مليار ريال)،مستفيدين بذلك من قوة التصنيف الائتماني الذي يمنح السعودية تسعير مناسب لأدوات الدين.

وأشارت خطة الاقتراض السنوية أنه سيتم تمويل العجز المتوقع المتبقي من خلال الاحتياطيات الحكومية. أي أن الاحتياطات الحكومية ستغطي خلال الربع الرابع ما يصل الى 17 مليار ريال من العجز في حال الاستمرار بالتوقعات الأولية لخطة الاقتراض السنوية في ظل ارتفاع متوسط أسعار النفط. مع العلم وبنهاية الربع الثالث فلم يتم السحب من الحساب الجاري ولا من الاحتياطات الحكومية.

- القروض المدعومة

وللسنة الثانية على التوالي، تستعين السعودية بخيار الحصول على قروض مدعومة (بشكل ضمانات) من وكالات ائتمان الصادرات والتي تكون (في العادة) بتكلفة تمويلية أقل مقارنة مع الأسعار التي تحصل عليها المملكة (مع القروض المُجمعة التقليدية) وذلك ارتكازاً على تصنيفها الائتماني. والقروض المضمونة تُعد أحد مصادر التمويل المتنوعة التي تقود لتخفيض تكلفة التمويل على خزانة الدولة. وننتظر أن نشاهد هذا المُنتج التمويلي المُتطور خلال السنة القادمة.

- الفائدة الثابتة من الدين العام

ومع توقع المراقبين قيام “مجلس الاحتياطي الفيدرالي” برفع معدلات الفائدة خلال السنة القادمة، فإنه يُنتظر أن تكشف السعودية عن النسبة المُحدثة لتواجد “الفائدة المُتغيرة” بمحفظة الدين العام. نأخذ في عين الاعتبار أن الفائدة الثابتة قد شكلت 82% من إجمالي محفظة الدين وذلك بنهاية 2020.

ويعني تسعير أدوات الدين بفائدة ثابتة أن المستثمر يعرف حجم الفوائد التي سيستلمها خلال فترة معينة. وتميل الجهات المصدرة نحو الفائدة الثابتة من أجل إغلاق (lock in) نسبة العائد الثابت خلال الأوقات التي تكون فيها أسعار الفائدة منخفضة. أما أدوات الدين المسعرة بفائدة متحركة أو متغيرة فإنه يعاد تسعيرها (كل 3 أو 6 أشهر) بحسب بمؤشر القياس المستخدم.

- قاعدة المستثمرين

ومع اعتماد السعودية على مصادر تمويلية مُتعددة، فإنه يُنتظر خلال أوائل الربع الأول من السنة القادمة الكشف عن إحصائية تنويع قاعدة المستثمرين الذين لديهم انكشاف على الائتمان السعودي. فعلى سبيل المثال نجحت السعودية خلال 2020 بزيادة قاعدة المستثمرين الدوليين بنسبة 12.4 % .حيث ظهر أثر تلك الخطوة جوهرية بعد انعكاسها إيجابياً على تسعير أدوات الدين الجديدة أو القائمة التي تم إدراجها بالبورصات العالمية والمحلية.

آخر وأحدث التحليلات

الندوات و الدورات القادمة

مجانا عبر الانترنت

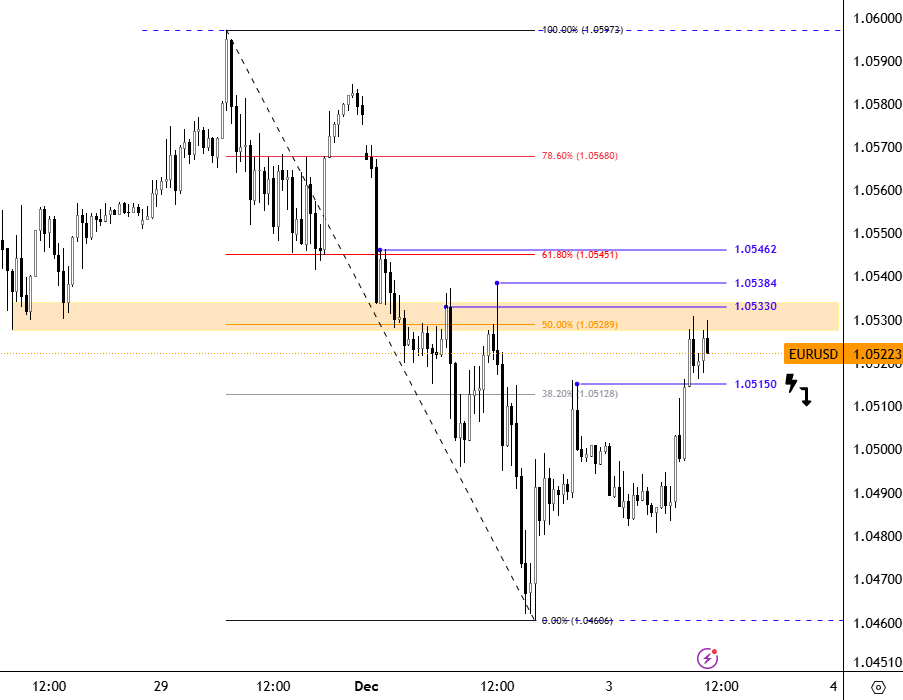

استراتيجيات التداول اليومية (عملات، سلع، أسهم)

- الاثنين 13 يناير 08:30 م

- 120 دقيقة

- أ. وائل مكارم

مجانا عبر الانترنت

.png)

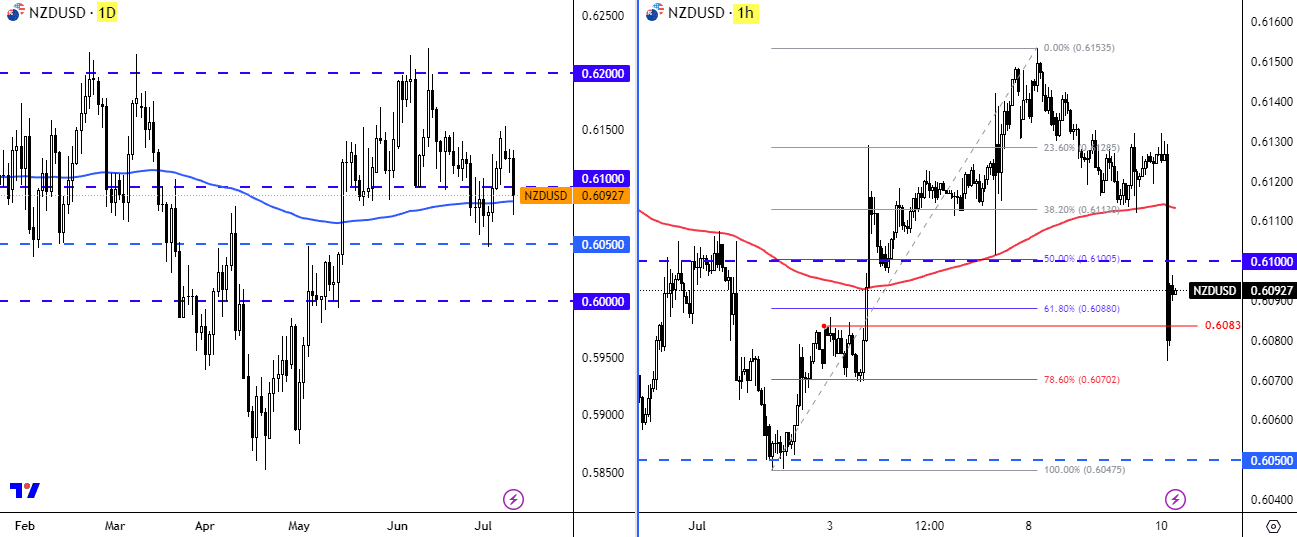

شيرلوك هولمز التداول: كشف أسرار السوق بعقلية المحققين

- الثلاثاء 14 يناير 08:30 م

- 120 دقيقة

- أ. محمد جابر

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات