صحيح أنه ما يزال هناك إقبال على شراء مؤشرات الأسهم كلما انخفضت الأسعار، ولكن التوقعات على المدى القريب لا تبدو مشرقة مثلما كانت في السابق.

وكانت سندات الخزانة الأمريكية لأجل 10 سنوات قد ظلت تتحرك في اتجاه هبوطي واضح لمدة 40 عامًا. ولكن للمرة الثانية منذ عام 2018، خرج عائد السندات لأجل 10 سنوات من هذا الاتجاه الهبوطي، ومن الممكن أن يؤدي ذلك إلى ارتفاع العائد خلال الأشهر القادمة.

ويذكر أن سندات الخزانة الأمريكية لأجل 10 سنوات هي أهم سندات في العالم. فالعائد على هذه السندات يمثل معدل العائد "الخالي من المخاطر" للنظام المالي بأكمله. وهذا هو المستوى الذي يتم مقابله تسعير جميع الأصول ذات المخاطر – الأسهم والسلع الأساسية والعقارات وما إلى ذلك.

وفي عام 2018، خرج العائد من الاتجاه الهبوطي وبدأ في الارتفاع بشكل حاد، بل وتمكن من الارتفاع فوق مستوى 3%. وأدى ذلك إلى هبوط سريع في الأصول ذات المخاطر – فقد تراجعت مؤشرات الأسهم الأمريكية بنحو 20% في غضون أسابيع.

- الماضي والحاضر

ولكن هناك اختلاف كبير بين ما حدث في عام 2018 وما يحدث في الوقت الحالي. ففي عام 2018، كان البنك المركزي الأمريكي يقوم برفع أسعار الفائدة وتخفيض حجم ميزانيته العمومية – حيث كان يبيع السندات التي سبق للبنك شرائها بموجب برامجه للتيسير الكمي التي طبقها البنك قبل عام 2018.

أما في الوقت الحالي، فسعر فائدة الأموال الفيدرالية يبلغ صفرًا، وتعهد البنك المركزي الأمريكي بعدم رفع أسعار الفائدة لمدة عامين، ويقوم البنك بزيادة حجم ميزانيته العمومية بمقدار 125 مليار دولار شهريًا مع برنامج التيسير الكمي.

وكان البنك المركزي الأمريكي قد تدخل في عام 2018 وأوقف خفض الميزانية العمومية وأوقف رفع أسعار الفائدة. وفي ذلك الوقت، أدت هذه الإجراءات إلى ارتفاع الأسهم. ولكن الخيارات في هذه المرة ليست بتلك البساطة.

- التضخم المرتفع والتشديد القادم للسياسة النقدية

بالإضافة إلى ذلك، أطلق التضخم لنفسه العنان ويرتفع بحرية ولا شيء يكبح جماحه، حيث ارتفع معدل التضخم الأساسي إلى 3% وهي أسرع وتيرة لارتفاع الأسعار منذ عام 1982. ويحتاج البنك المركزي الأمريكي للبدء في رفع أسعار الفائدة وتقليص برنامجه للتيسير الكمي في أقرب وقت من أجل السيطرة على التضخم الجامح.

ويتوقع المشاركون في السوق أن يعلن البنك المركزي عن خططه لتقليص برنامج التيسير الكمي في شهر سبتمبر، في حين أن العملية الفعلية من المتوقع أن تبدأ في ربيع 2022.

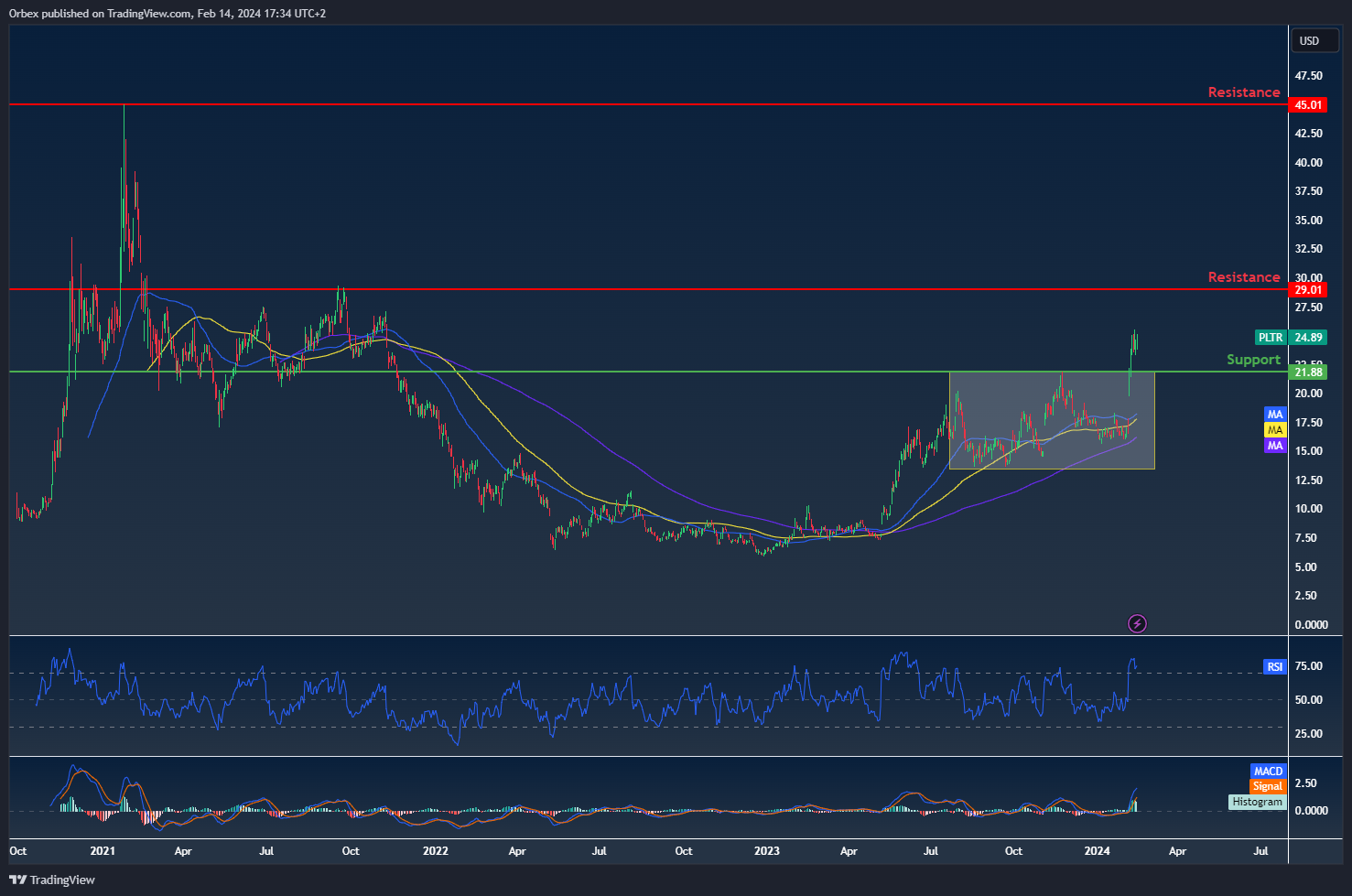

ويبدو بالفعل أن مؤشر ناسداك 100 الذي يضم شركات التكنولوجيا الفائقة يقوم بتشكيل نمط كبير من أنماط الوصول إلى قمة السعر والذي يعني أن السعر سينخفض عند اكتمال النمط. كما أن بيتكوين، الملكة المتوجة على عرش العملات الرقمية، تبدو في نفس الوضع. ومن المعروف أن شركات التكنولوجيا عادة ما تكون أولى الشركات التي تعاني معاناة شديدة عند ارتفاع أسعار الفائدة.

وتبدو جميع أسواق الأسهم مرتفعة الثمن ومثقلة بما يفوق طاقتها ومن المنتظر أن تشهد تصحيحًا. وإذا بدأ البنك المركزي الأمريكي تشديد سياسته النقدية، قد تتعرض الأسهم لانتكاسة مماثلة لتلك التي تعرضت لها في عام 2018. ولكن الأسهم في هذه المرة مقومة بأعلى بكثير من قيمتها الحقيقية كما أن التضخم أكثر ارتفاعًا والوضع الاقتصادي أشد سوءًا.

وحتى ذلك الحين، ربما يظل الاتجاه على المدى الطويل هو قيام المستثمرين بالشراء عند انخفاض الأسعار. ولكن كما سبق أن قلنا، سيعتمد الأمر على البنك المركزي الأمريكي وكم سيستغرق من الوقت للبدء في دورة تشديد السياسة النقدية.

آخر وأحدث التحليلات

الندوات و الدورات القادمة

بناء عقلية مرنة للتداول لتحقيق النجاح على المدى الطويل

- الثلاثاء 07 يناير 08:30 م

- 120 دقيقة

- أ. فادي رياض

مجانا عبر الانترنت

.png)

استراتيجيات قوية للتغلب على الأزمات الاقتصادية

- الاربعاء 08 يناير 08:30 م

- 120 دقيقة

- أ. محمد جابر

مجانا عبر الانترنت

الطريقة الرقمية وتطبيقاتها على الأزواج المختلفة

- الخميس 09 يناير 08:30 م

- 120 دقيقة

- أ. شانت بدزيكوف

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات