بسم الله الرحمن الرحيم

والصلاة والسلام على أشزف الأنبياء والمرسلين سيدنا محمد وعلى آله وأصحابه أجمعين

”لا يوجد ناجي في الأسواق المالية ”

ما سبب الهبوط الجماعي في الأسواق؟ وهل نتوقع ان يستمر هذا الهبوط ؟

الهبوط الجماعي بسبب عوامل جماعية من مخاطر جيوسياسية ومخاطر إقتصادية وكما نعلم بأن المخاطر الجيوسياسية نتيجة تزايد المخاوف من إتساع الصراع بين إسرائيل وغزة وخاصة بعد دخول عدة أطراف في الصراع والذي قد تؤدي إلى تصاعد وتزايد الصراع وعدم إمكانية إخمادها في المقابل فيما يخص المخاطر الإقتصادية فلها عدة محاور نود أن نستعرضها بإستفاضة

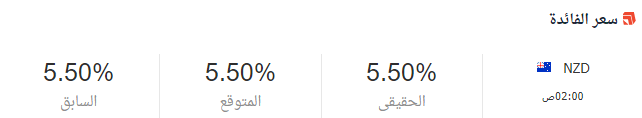

أولاً: كما نعلم أن الفيدرالي الأمريكي يحارب التضخم من خلال إحداث الركود الناعم ولكن الأسواق تزايدت مخاوفها من أن يكون هذا الركود أعمق من أي يكون ناعماً بسبب طول الفترة الزمنية ببقاء معدلات الفائدة عند مستويات مرتفعة وبدأت تتزايد الرهانات بأن الإقتصاد الأمريكي مقبل على ركود شديد بعد صدور أرقام التوظيف الأخيرة للإقتصاد الأمريكي والذي أظهر تباطؤ شديد في سوق العمل الأمريكي بأرقام أقل بكثير من المتوقع مما زادت من تكهنات بدخول الاقتصاد الأمريكي لحالة ركود شديدة والجدير بالذكر أن معدلات البطالة الأمريكية إرتفعت خلال الأربع الأشهر الماضية من 3.9% إلي 4.3% ويعتبر أعلى مستوى منذ أواخر عام 2021 بالإضافة إلي أن باقي البنوك المركزية الأوروبية والبريطانية وغيرهم سبقت الفيدرالي بتخفيض معدلات الفائدة مما جعل الأسواق ترى أن الفيدرالي الأمريكي قد تأخر في عملية خفض الفائدة .

لذلك بعض البنوك العالمية بدأت تتوقع بأن الفيدرالي سيقوم بإجراء ثلاث تخفيضات في الإجتماعات الثلاثة المتبقية للفيدرالي الأمريكي لهذا العام على أن أول خفض للفائدة في إجتماع سبتمبر بمقدار 50 نقطة أساس وهو معدل خفض سريع وهذا ما لم يكن في الحسبان ولم تسعره الأسواق من قبل إلا أن أرقام سوق العمل الأمريكي ساعدت في هذه التسعيره

كما ترى بعض البنوك العالمية ضرورة سرعة خفض الفائدة بمعدلات مرتفعة حتي يتم معالجة تأخير الفيدرالي في خفض الفائدة بل البعض نادى بضرورة عقد أجتماع فيدرالي طارئ حتي يحد من عاصفة الأسواق المالية الحالية.

ثانياً : إنعكاس تجارة الفائدة أو ما يمسى بالـ Reversl Carry Trade بمعني لما كان البنك المركزي الياباني معدل فائدته شبه صفرية كان المستثمر يتجه لإقتراض الين ذو الفائدة المنخفضة لشراء الدولار أو الأصول ذات عوائد أعلي أو معدلات فائدة أعلي ولكن مع توجه الين الياباني لتشديد سياسته النقدية ورفع فائدته 15 نقطة أساس مع الإشارة للمزيد من رفع الفائدة من قبل البنك المركزي الياباني بالتزامن مع توجه الفيدرالي لخفض الفائدة بشكل عنيف وهذا ما يؤدي إلي بيع الأصول الأجنبية وشراء الين للإستفادة من أرتفاع الفائدة على الين الياباني ومع إحتمالية رفعات أخرى للفائدة .

ولكن بشأن إستمرار هبوط الأسواق المالية من عدمها هذا مرهون إستمرار تلك العوامل بتأثيرها في الأسواق ولكن قد يعدل الذهب من سلوكه كملاذ أمن ضد المخاطر السياسية والإقتصادية على إفتراض أن مخاطر السياسية والإقتصادية إستمرت في التنامي والتوسع في تأثيرها على الأسواق .

ما الذي تعنيه بيانات البطالة الاميركية السيئة الاسبوع الماضي؟

هذه البيانات كانت بمثابة الإشارة الأهم والشبه مؤكد بأن الإقتصاد مقبل على ركود قاسي وليس ناعم حيث تقرير الوظائف الأمريكية لشهر يوليو أظهر تباطؤ كبير جدا في الإقتصاد الأمريكي ومعدل البطالة إرتفعت للمرة الرابعة على التوالي من 3.9% إلي 4.3% لأعلي مستوياتها منذ نهاية عام 2021 وهذا التباطؤ سوف يمتد لأرباح الشركات وبالتالي للإقتصاد الأمريكي بالتالي التوقعات بأن البيانات الإقتصادية القادمة ستكون أكثر سؤا وخاصة بأن السياسة النقدية الحالية لم تصل للإقتصاد الأميركي بشكل كامل لأن تحتاج المزيد من الوقت حتى يتأثر بها الإقتصاد لذلك تسعيرة الأسواق للإقتصاد الأمريكي متشائمة وسيؤكده البيانات الإقتصادية المقبلة .

لماذا الذهب لم يتجاوب مع الهبوط الجماعي للأسواق المالية كملاذ آمن وسار على نفس نهج الأسواق المالية ؟ وما الأصل الذي يعد ملاذ آمن بالوقت الحالي ؟

كان المبرر الوحيد لهذه التراجعات للذهب ولم يرتفع هو أن التراجع الكبير الذي شهده أسواق الأسهم أدى إلى تفعيل ما يسمى بنداء الهامش Margin Call للمستثمرين المتعاملين في الأسواق بالمارجن أو الهامش لذلك لجأ تلك المستثمرين في جني أرباحهم من الذهب لمن يملك صفقات للذهب من ضمن محفظته الإستثمارية وتسييل الأصول الأخري من أجل تغطية المارجن كول .

ولكن يبقى للذهب فرصة للصعود كملاذ آمن طالما لدينا مخاطر جيوسياسية ومخاطر إقتصادية من مخاوف حدوث ركود إقتصادي قوي كما لدينا تراجع في عوائد السندات الأمريكية نتيجة الإقبال الشديد على شراء السندات كملاذ أمن بالوقت الحالي مما أدي إلي إرتفاع أسعار السندات مع راجع عوائدها لأجل سنتين حتي ٢٠ و ٣٠ سنه .

وهل كان يجب على الفيدرالي ان يخفض الفائدة هذا الشهر لتفادي الركود؟ وهل تتوقع ان نشهد تخفيضات اكثر من المتوقع قبل نهاية العام؟

الحقيقة دوما يحدث خلاف بين توقعات الأسواق وتوقعات الفيدرالي للوضع الإقتصادي ومسار السياسة النقدية وما نشهده الآن يذكرنا بموقف الفيدرالي ما بعد جائحة كرونا وهو يصف التضخم بأنه مؤقت حتي حدثت الفاجعة ووصل التضخم إلي 9.1% بسبب تأخره في رفع الفائدة وعدم التقييم الصحيح للتضخم ومخاطره، لذلك الأسواق ترى بأن الفيدرالي قد تأخر في خفض الفائدة ولم يستطيع تقييم الوضع الإقتصادي بشكل صحيح مما قد ينعكس على الأسواق بحدوث ركود إقتصادي أعمق من أن يكون ناعم لذلك أغلب البنوك العالمية ترى بأن على الفيدرالي خفض معدل الفائدة في أجتماع سبتمبر القادم بمقدار 50 نقطة أساس خاصة بأن هناك بنوك مركزية سبقت الفيدرالي في إتخاذ قرار خفض الفائدة مثل البنك المركزي الأوروبي والبريطاني والسويسري والكندي على سبيل المثال لا الحصر

أيضا سيتي بنك يتوقع أن يقوم الفيدرالي بثلاث تخفيضات في هذا العام في إجتماعات سبتمبر ونوفمبر وديسمبر في محاولة أكثر تركيزاً على تأمين الهبوط الناعم ، كما يتوقع البنك أن تخفيضات أسعار الفائدة ستكون بمقدار 50 نقطة أساس في أجتماع سبتمبر واجتماع نوفمبر و 25 نقطة أساس في أجتماع ديسمبر .. وهذا يعني بأن على الفيدرالي أن يعوض تأخيره لخفض معدل الفائدة بأن يكون التخفيض الأول 50 نقطة أساس كتعويض عن التخفيض الذي كان يجب أن يقوم به في أجتماع يوليو .

آخر وأحدث التحليلات

الندوات و الدورات القادمة

بناء عقلية مرنة للتداول لتحقيق النجاح على المدى الطويل

- الثلاثاء 07 يناير 08:30 م

- 120 دقيقة

- أ. فادي رياض

مجانا عبر الانترنت

.png)

استراتيجيات قوية للتغلب على الأزمات الاقتصادية

- الاربعاء 08 يناير 08:30 م

- 120 دقيقة

- أ. محمد جابر

مجانا عبر الانترنت

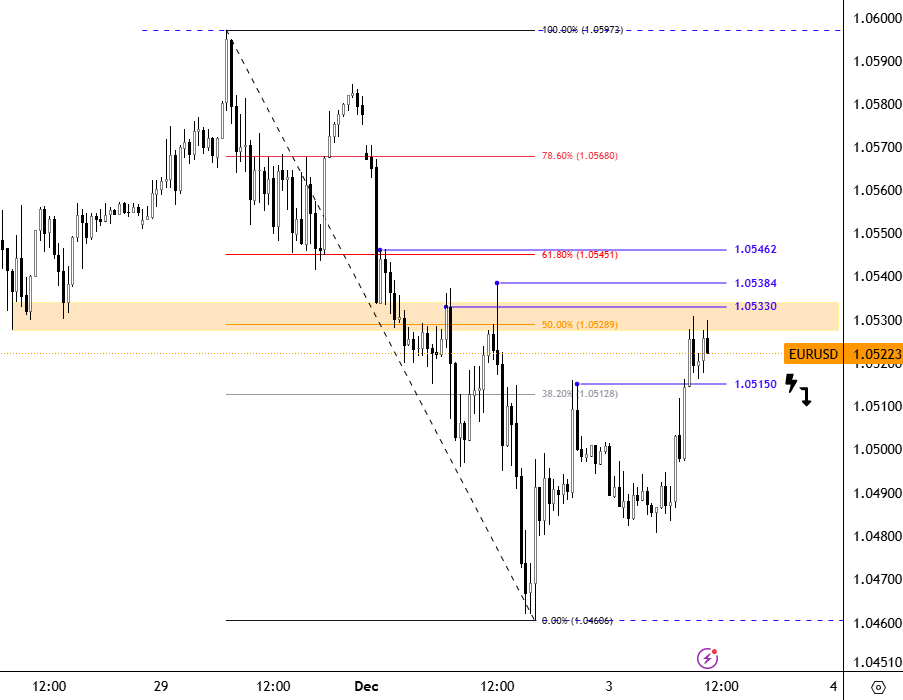

الطريقة الرقمية وتطبيقاتها على الأزواج المختلفة

- الخميس 09 يناير 08:30 م

- 120 دقيقة

- أ. شانت بدزيكوف

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات